工业富联最新估值和目标价及K线图分析

从工业富联技术面分析,短线股价已经跌破短线区间,从日K线图形态分析,股价位于高位震荡区间,短线股价已经受到20日均线压制,但并无明显的趋势信号,股价走势短线随机,很难预测,同时受到美股科技股的影响也极大,走势很少按套路出牌,预计短线股价波动区间20元-28元,预期波动幅度大,重点关注20日均线和60日均线的压力和支撑,股价有效突破29元打开上升趋势,股价未突破20日均线之前,以区间震荡和下跌为主,预计未来股价走势主要做AI预期炒作,业绩方面没空间,预计股价波动区间18元-30元(原:19元-25元),支撑位18元,压力位30元,有效波动区间非常宽,需要注意的是,当前股价位于区间波段的中轨,是否得到炒作主要看市场的预期,没有确定性,中长线持有仓位亏损的概率较高。

获取工业富联(601138)最新行情分析预测传送门。

股票性质:投资级。

大类:科技

细分类别:电子制造

过去一年股价表现:

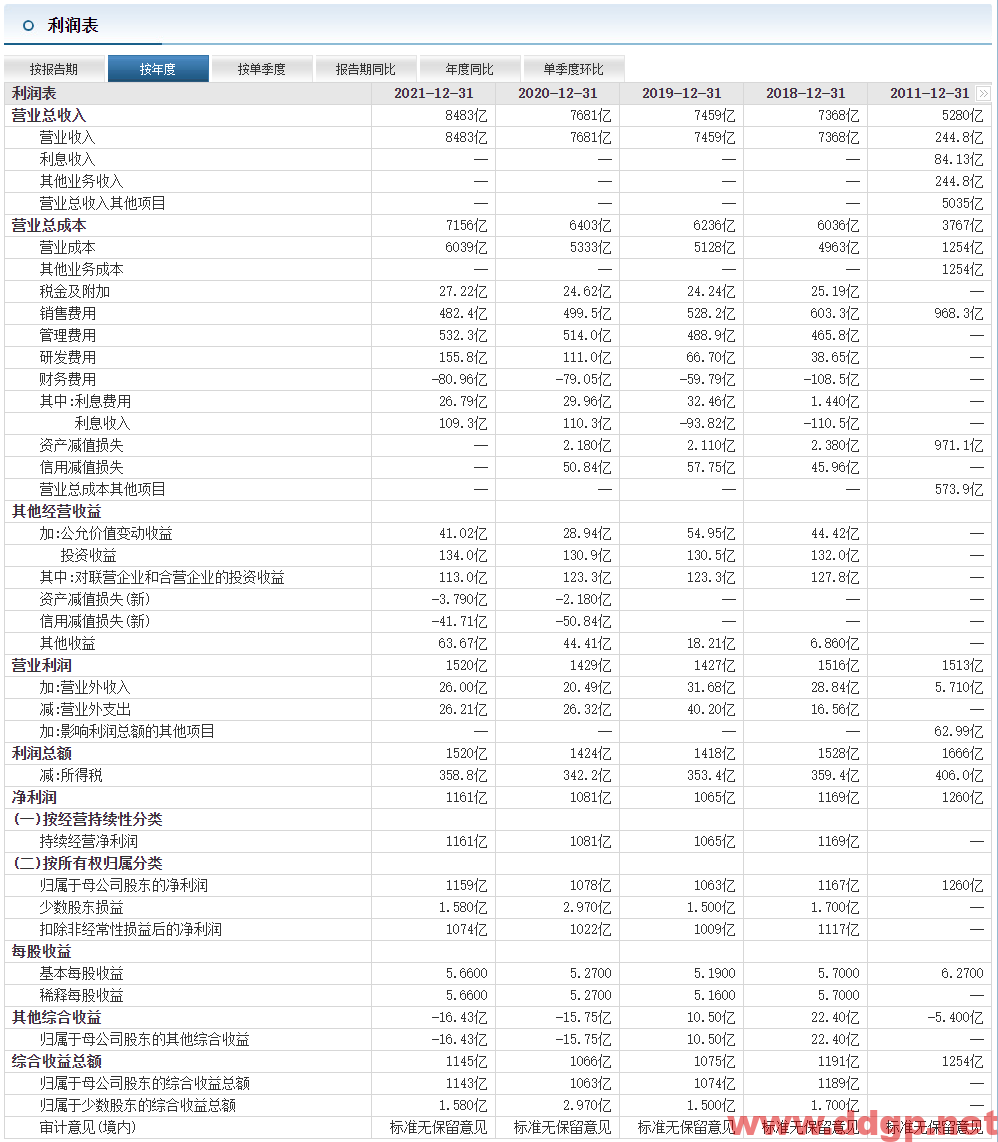

基本面估值:工业富联是苹果的核心代工企业之一,全球云服务器组装商,业务没得说,管饱,业绩体量非常大,但利润微薄,Q3营收1702.82亿元,同比上升39.53%,净利润64.02亿元,同比上升1.24%,毛利率6.97%,同比大降24.97%,令人意外,当前股价24.25元对应的PE 22倍以上,根据我对公司业务的整体结构分析,2024年净利润增速约10%,2025年净利润增速维持5%-10%,虽然营收大幅上升,但AI服务器业务毛利极低,最新三年市盈率历史均值15倍以下,公司是好公司,就是涨得太多了,估值太高了,主要受益于炒作AI,正如我一直预期的那样,服务器组装利润微薄,对公司整体利润贡献有限,当前的估值水平不利于中长线持有仓位,即使持有,也需要预设止损价。

股价驱动因素:AI服务器概念炒作,与业绩基本面关联度底,特别是美股的半导体大涨,它就会有反应,当前股价已经被完美定价。

电子制造行业按市值排名TOP8的企业:

中芯国际 Q3营收156.09亿元,增速+32.50%,Q3净利润10.60亿元,增速+56.44%,市盈率TTM 205,毛利率23.92%,同比-0.54%,研发费用12.74亿元,同比+2.81%。

工业富联 Q3营收1702.82亿元,增速+39.53%,Q3净利润64.02亿元,增速+1.24%,市盈率TTM 23.17,毛利率6.97%,同比-24.97%,研发费用22.57亿元,同比-21.76%。

海光信息 Q3营收23.74亿元,增速+78.33%,Q3净利润6.72亿元,增速+199.90%,市盈率TTM 161,毛利率69.13%,同比+22.94%,研发费用6.83亿元,同比+54.32%。

海康威视 Q3营收237.82亿元,增速+0.33%,Q3净利润30.44亿元,增速-13.37%,市盈率TTM 22.4,毛利率44.25%,同比-0.16%,研发费用30.38亿元,同比+5.21%。

立讯精密 Q3营收735.79亿元,增速+27.07%,Q3净利润36.79亿元,增速+21.88%,市盈率TTM 23.77,毛利率11.75%,同比-14.61%,研发费用27.78亿元,同比+14.88%。

北方华创 Q3营收80.18亿元,增速+30.12%,Q3净利润16.82亿元,增速+55.02%,市盈率TTM 45.55,毛利率42.26%,同比+16.19%,研发费用8.45亿元,同比+57.40%。

寒武纪-U Q3营收1.21亿元,增速+284.59%,Q3净利润-1.94亿元,增速+26.06%,市盈率TTM 无,毛利率51.20%,同比-22.57%,研发费用2.12亿元,同比-9.91%。

韦尔股份 Q3营收68.17亿元,增速+9.55%,Q3净利润10.08亿元,增速+368.33%,市盈率TTM 53.8,毛利率30.44%,同比+39.76%,研发费用6.71亿元,同比+7.65%。

股价趋势分析:高位区间震荡为主,无明显的趋势信号。

盈利操作方法参考:

中长线交易:从业绩角度来说,当前位置持有仓位性价比不高,维持卖出为主,或者预设止盈价持有,主要原因是上涨空间有限,仅适合短炒。

短线交易:无安全边际,空仓观望为主,也可以少量仓位分批建仓,需要每一轮操作拉开间隔10%以上。

透过K线图分析,股价波动区间18元-30元,支撑位18元,压力位30元。

说明:短线,中线,长线波动区间为了方便分析,通常我以股价脱离区间为准,短线波动区间通常为6-10%,中线波动区间为10%-20%,长线波动区间为20%以上,日期短线约3周内,中线3-8周,长线8周以上。

近期评论