持仓及交易计划-2024.10.23

本文持续更新最新适合逢低买入持有的中线股票清单以供参考,结合了当前市场环境,基本面财务报表的估值水平,技术面指标,预期未来涨幅保守在50%以上高潜力个股。

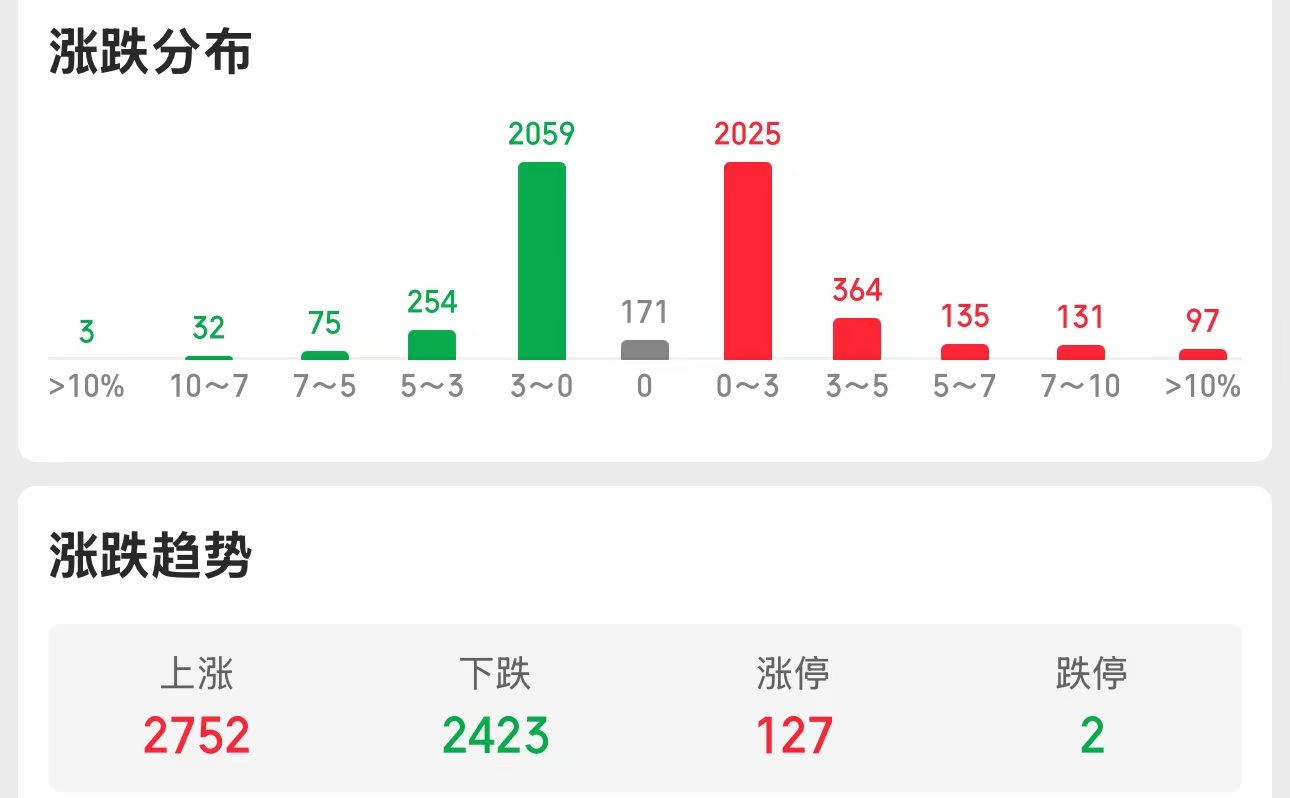

今日大盘指数一度缩量上涨,盘面的亮点是光伏,证券,汽车,保险和银行,证券板块中的天风证券炸板,放巨量,东方财富和中信证券都是冲高回落,非常明显的派发出货行情,老人一看盘面都知道,非常熟悉的套路,对于这一板块,见好就收,银行和保险资金热度很多,单纯从估值角度来说,还有一定的炒作空间,光伏主要是受到消息面的驱动,美国在研究降低关税,汽车板块比亚迪小幅上涨,其他阿猫阿狗暴力上涨,我对市场整体的观点是,短线会有博反弹的行情,因为成交量还在,资金拉高股价之后有派发需求,不会直接掉下来,如果直接掉下来,谁也走不掉,但是,但是,对于想中长线持有仓位的投资者来说,现在入场预期收益和风险并不对等,之前我一直强调,要在A股赚钱,只有耐心等待股灾,是股灾,其他时间段只能持有业绩确定性极高,估值水平极低的个股,而且是资金关注度并不低的权重,即使50%的持仓,指数回落时,亏损也会非常大,而且会严重影响在底部的加仓能力。

对于未来的行情,我的初步判断是那些业绩基本面确定性强,能够跨越牛熊周期的个股及行业,比如说消费板块中的比亚迪,工业中的宁德时代,电信板块中的中国移动和电信,以及深度国际化的美的集团等。千万不要追高,盘中回落的幅度都可以轻易浮亏5%,只关注达到买点的个股。

现阶段宁愿满仓踏空也不要去追高自己并无把握的个股,耐心等待市场充分释放风险之后再建仓,踏空比套牢更容易接受。

做股票唯一的盈利之道是低买高卖,寻找最佳的确定性,对于熊市,为了避免踏空,尽量多布局跨行业龙头,这样即使板块踏空,个股也因为有较高的权重,在大盘指数上升的条件下获得跑赢大盘指数的收益率,对于A股市场来说,最佳的收益来源于股灾发生时的抄底机会。

做股票投资,最重要的是对个股的估值,重要的事情说三遍,估值还是最核心的基本功,持仓个股的估值水平决定了盈利水平和确定性,牛市会淡化估值的重要性,但依然维持低估值个股持仓盈利确定性最高,收益可能会迟到,但不会缺席,没有谁买到了低估值最终亏钱了的。

今日操作:全天无交易,中国电信择机建仓,预计买入价格区间大约在6.40-6.45元之间,10%的持仓比例。

历史操作:

2024.10.22 中国电信早盘挂6.62元清空,预计今日财报发布后会有砸盘动作,中国移动104.4元继续买入10%,早盘的砸盘符合预期,移动的这个业绩还是很漂亮的。

2024.10.21 中国电信在6.43元买入一成仓位,中国移动在105.8元买入一成仓位,总持仓达到30%。

2024.10.18 今天操作非常多,也准备调整持仓和交易策略,总仓位控制至50%,7.1元清空华能国际,亏损达到16%,中国电信6.55清空,主要是准备做价差,海康威视28.65清空,京东方4.14清空。接来的主要策略是做价差,精选2-3支,之前的持仓策略风险敝口太高了,账户收益率大起大落,而且不方便做价差,主要待选对象包括:中国电信,京东方,潍柴动力,同一时段仅做一支,中国电信预估交易区间6.2元-6.6元,3成仓位做,京东方4.0 – 4.2元。

2024.10.14 全天无操作,计划18号以后择机买入潍柴动力仓位5%。买入价格区间13元-13.5元之间,不追高。

2024.10.11 昨日清空了中信特钢,今天躲过了一劫,相比之下宝钢股份要强得太多了,两天的差距达到了5%以上,对于缺乏资金关注的个股,现在下跌的幅度更大,后期能否起来真是一个未知数,即使是基本面较好,但基本面也没有好得光芒四射,长期持有仓位下去可能也是浮亏30%,最终盈利10%的惨状,今日在7.15元时清空了中国国航,置换到了中国电信,清空国航的原因主要是基于基本面的考虑,业绩预期极差,但是中国电信今天6.55元接盘,下跌幅度一样较高,没有讨到什么便宜,总仓位继续维持在60%,暂时没有加仓计划,后期可能的策略是把仓位放到业绩确定性更高并且资金关注度较高的个股上面去,主要参考水平是市值1500亿以上,日均成交量达到5亿以上,做短线反弹行情。

2024.10.10 中信特钢下午在13.1元左右清空,小亏,主要原因是被动跟涨,成交量太低,盘面极弱,虽然估值方面优势明显,但也担心后期股价表现不及预期,到目前为止,60%持仓。

2024.10.9 早盘成功做了中国移动的T,106.1买入,108.2卖出。其他两轮T都以失败而告终,股价单边快速下跌,盘中基本上无适合的高点离场,总持仓达到80%。BOE买入价4.45-4.5之间,中信特钢买入价13.12-13.21,仓位都为10%,暂时持有,即使被套,目前的估值水平都是非常低的,本轮行情涨幅也有限,无须担心。

2024.10.8 操作得比较多,主要是对有较高补涨预期的个股进行加仓操 作,另外,中国移动做了价差。

最新交易计划是盘中灵活做高抛低吸,但是预期总仓位维持不变,短线个股会宽幅震荡,我的计划是继续维持低估值个股进行持仓。

中国移动开盘竞价卖出,成交价118,然后在113.5附近回补,海康威视在33.65附近加仓,中国国航8.25附近加仓,华能国际8.2附近加仓,京东方A在4.8附近加仓,均为5%,目前总持仓达到60%。

2024.9.30 操作得比较多,主要是清仓了近期反弹幅度较高的个股,暂时没有加仓计划,今日清仓了五粮液,泸州老窖,中国建筑,伊利股份,海螺水泥,主要原因是已经达到了目标价。

2024.9.27 全天无任何操作,最近都没有什么交易,因为股价在拉升阶段,没法高抛低吸,即使做价差,也需要中线到顶之后,这样更安全,波动空间也非常好。

2024.8.9 今日以23.7元买入海螺水泥5%持仓,维持中线持有,主要是基于技术面指标的持续走好,目标价26元以上。重点关注中国电信下跌后的建仓机会,预期买入价5.6元-5.7元之间。

2024.8.2 盘中以24.45元的成本买入伊利股份,占总持仓的5%,经历短线下跌,股价已经进入历史新低,基于稳定的基本面预期,持仓5%,预期盈利空间约20%,中线目标价29元-30元。

收盘前加仓中信特钢,成交价12.31元,仓位占比达到10%,经过前期的大幅下跌,特钢的估值水平已经非常低,市盈率TTM达到11倍,公司积极向开拓高端产品市场,业绩确定性高。

最新持仓列表:

中国移动(10%)。总仓位维持在10%。

针对行业的一些思考和点评:

银行和保险的强势主要原因是未来业绩确定性高,只要经济未出现明显的复苏势头,这种强势中长期都会存在,就是资金进入避险倾向,周期股和消费股都存在较高的不确定性风险,不求有功,但求无过,安心拿着高达5%的股息,比持有仓位更有竞争优势。

材料板块主要受政策预期推动,真正落实到业绩上的,我认为仅有产能不受我们过剩影响的铜,铝,黄金等板块,个股继续出现超预期的表现概率较高,其他的都基本上属于高危行业,要想靠业绩把股价顶上去,目前看来是做梦了。

科技股与宏观经济高度关联,也最容易出现炒作行情,但目前来看,虽然涨得快,也跌得快,全是资金在出逃,而且PE高企,动不动就是20倍以上,需要谨慎,除非你有承受超高波动率的预期心理,我认为本轮行情这一类个股会再创新低。

白酒板块预期接下来会再创新低,而且包括一部分消费股也是这种走势,炒作尽量要在前低附近,PE尽量控制在10倍以下。

白酒行业到底产能过剩不过剩?其实产能肯定都是过剩的,即使高端单品也存在过剩,但头部企业可以控制市场的投放节奏,对于市场有极高的掌控力,比如说贵州茅台,五粮液,1573等,仍然是市场的现金奶牛,他们目前发力的主要也是中低端市场,说白了,在革中低端其他品牌的命,对于高端市场,他们不会大量投放产品把价格做乱,毕竟市场烂了,谁都没有好处,无需过度担心,最大的风险来源于管理层对股价的不干预,任由股价自由波动,从某种意义上来说,股价对他们影响不大,这也是我限制白酒行业持仓不超过30%,仅限头部三甲的理由,白酒行业仍然是A股现金流最佳的行业之一。

一定要重点关注企业的毛利率,毛利率通常决定了市场的竞争激烈程度,毛利率低有被动参与价格战的风险。

尽量不要持有业务体系过于复杂的个股。

要警惕那些毛利率位于较低水平的大白马股,市场卷起来他们的利润受到的冲击最大,估值水平大幅修正的概率非常高,长期市盈率水平位于7-8倍的个股可能公司正处于某种市场未知的麻烦中,低估值并不代表低风险,比如华域汽车。

潍柴动力(000338)

股价波动区间点评:潍柴动力管理层预计2024年营收约2247 亿-2354 亿元人民币,同比增长约5%-10%。2024年预期EPS区间1.27元-1.35元,截止2024月10月15日,最近一年取得了12.5%正收益。

估值水平参考,根据过去一年股价波动区间测算,取预期EPS的低值:

高估区间:18.0元-20.0元,对应PE 13.8倍以上

低估区间:12.0元-13元,对应PE 9.2倍下限

盈利操作方法参考:股价位于12.0元-13元逢低买入,目标价18.0元-20.0元,13元-18.0元区间持有,18.0元-20.0元区间卖出,参考持仓10%。

五粮液(000858)

基本面评价:五粮液半年报业绩非常稳定,营收506.48亿元,同比上升11.30%,净利润190.57亿元,同比11.86%,2024年预期EPS为8.63元(2023年EPS 7.78 * 1.11%),按照2023年分红比例60%和当前股价150元测算,2024年预期股息率为3.4%,以白酒三甲仍然是市场的最优配置之一,无论是行业地位还是盈利预期都是更好的选择,五粮液长线合理波动区间110元-160元,合理估值区间110元-160元,需要注意的是,本轮行情下调时,白酒行业的PE不少个股是跌破了10倍,这一指标可能成为常态,主要是基本面动销有弱化的预期,估值水平相应的下降。

估值水平参考,根据过去一年股价波动区间测算:

高估区间:140元-160元,对应PE 16倍以上

低估区间:100元-120元,对应PE 11.5倍下限

盈利操作方法参考:股价位于100元-120元逢低买入,目标价140元-160元,120元-140区间持有,140元-160元区间卖出,参考持仓10%-15%。

贵州茅台(600519)

基本面估值分析:贵州茅台即使最悲观的预期2024年营收和净利润维持15%以上的增速是确定的,大致测算2024年预期EPS区间64.04元-68.66元,参考去年分红率达到75%,以当前股价1494元测算,预期2024年股息率达到3.2%以上,截止2024月10月17日,最近一年取得了10.82%负收益,跌幅远低于白酒行业25%的平均值,但跑输大盘指数,区间震幅39.63%,我预计2025年最悲观的净利润维持10%以上,分红率稳定,当前股价对应的PE为21倍-24倍区间,在市场预期营收和净利润增速有下滑的条件下,估值有一定的下修空间,安全的估值空间为15倍-18倍,估值神话可能被打破,还有另外一种估值,就是简单按照股息率,业绩无增长的前景下,股息率达到4%,对于中长线资金也是非常有吸引力的。

估值水平参考,根据过去一年股价波动区间测算,取预期EPS的低值:

高估区间:1,495元以上,对应预期PE 22倍以上

低估区间:1,020元以下,对应预期PE 15倍下限

盈利操作方法参考:股价位于1250元以下逢低买入,目标价1600-1800元,分别对应悲观预期和乐观预期,1200元-1600元区间持有,1600元以上逢高减仓,参考持仓10%。

中国移动(600941)

基本面评价:中国移动根据最新季报,向上修正2024年预期EPS区间6.4元-6.48元(原6.35元-6.48元),按照2024年分红比例参考为70%,预期股息区间为4.48元-4.53元,当前股价104.3元为参考对应的股息率为4.2%-4.3%,基于业绩的确定性,对于中长线资金回报率非常有吸引力,业绩基本没有下降风险,适合作为底仓一直持有,忽视短线波动,短线走势不改中线预期,仍然是中长线持有的首选,当前股价位于多头行情中,受益于人工智能需求的快速增长,业绩进一步提升空间可见度较高,出现业绩牛的概率很高,可以确认的是,中长线继续会跑赢市场,截止2024月10月22日,最近一年取得了11.13%正收益。

估值水平参考,根据过去一年股价波动区间测算,取预期EPS的低值:

高估区间:115元-120元,对应PE 18倍以上

低估区间:98元-103元,对应PE 15.5倍下限

盈利操作方法参考:股价位于98元-103元逢低买入,目标价115元-120元,105元-115区间持有,115元-120元区间卖出,参考持仓10%-30%。

海康威视(002415)

股价波动区间点评:海康威视管理层预计2024年净利润160-170亿元,大致测算2024年预期EPS区间1.73元-1.84元,剔除季节性因素,全年EPS维持向上推升的概率非常高,预期分红率达到3.2%以上,截止2024月10月16日,最近一年取得了13.96%负收益,跑输大盘指数,跑输行业,区间震幅36.93%,显著低于行业均值,基于业绩波动区间较窄,分红率稳定,15倍PE都是低估,适合长期持有。

估值水平参考,根据过去一年股价波动区间测算,取预期EPS的低值:

高估区间:36.0元以上,对应预期PE 20.8倍以上

低估区间:26.0元以下,对应预期PE 15倍下限

盈利操作方法参考:股价位于26.0元以下逢低买入,目标价32.0元-36.0元,分别对于悲观预期和乐观期,26.0元-32.0元区间持有,32.0元-36.0元区间逢高减仓,参考持仓10%。

华能国际(600011)

盈利操作方法参考:逢低买入维持中线持有,盈利空间约20%-30%,短线交易波动率太低,做起来费劲,逢低买入持有,参考买入价7.5元-8.0元,短线目标价9.1元,中线目标价10元,长线目标价12元,限仓5%,股价维持慢牛行情,主要受益于动力煤价格走软和电力需求上升预期。

透过K线图分析,股价波动区间7.0元-10.0元,支撑位7.0元,压力位10.0元。

京东方A(000725)

预计股价短线波动区间为4.0元-4.20元,中线波动区间3.8元-4.4元,股价未有效跌破4元之前,可以高抛低吸,一旦有效跌破,下移交易区间至3.9元-4.12元,反复交易,参考持仓20%。

说明:短线,中线,长线波动区间为了方便分析,通常我以股价脱离区间为准,短线波动区间通常为6-10%,中线波动区间为10%-20%,长线波动区间为20%以上,日期短线约3周内,中线3-8周,长线8周以上。

近期评论