A股成交量快速下降,证券板块高位套人-2024.10.10

本文持续更新最新适合逢低买入持有的中线股票清单以供参考,结合了当前市场环境,基本面财务报表的估值水平,技术面指标,预期未来涨幅保守在50%以上高潜力个股。

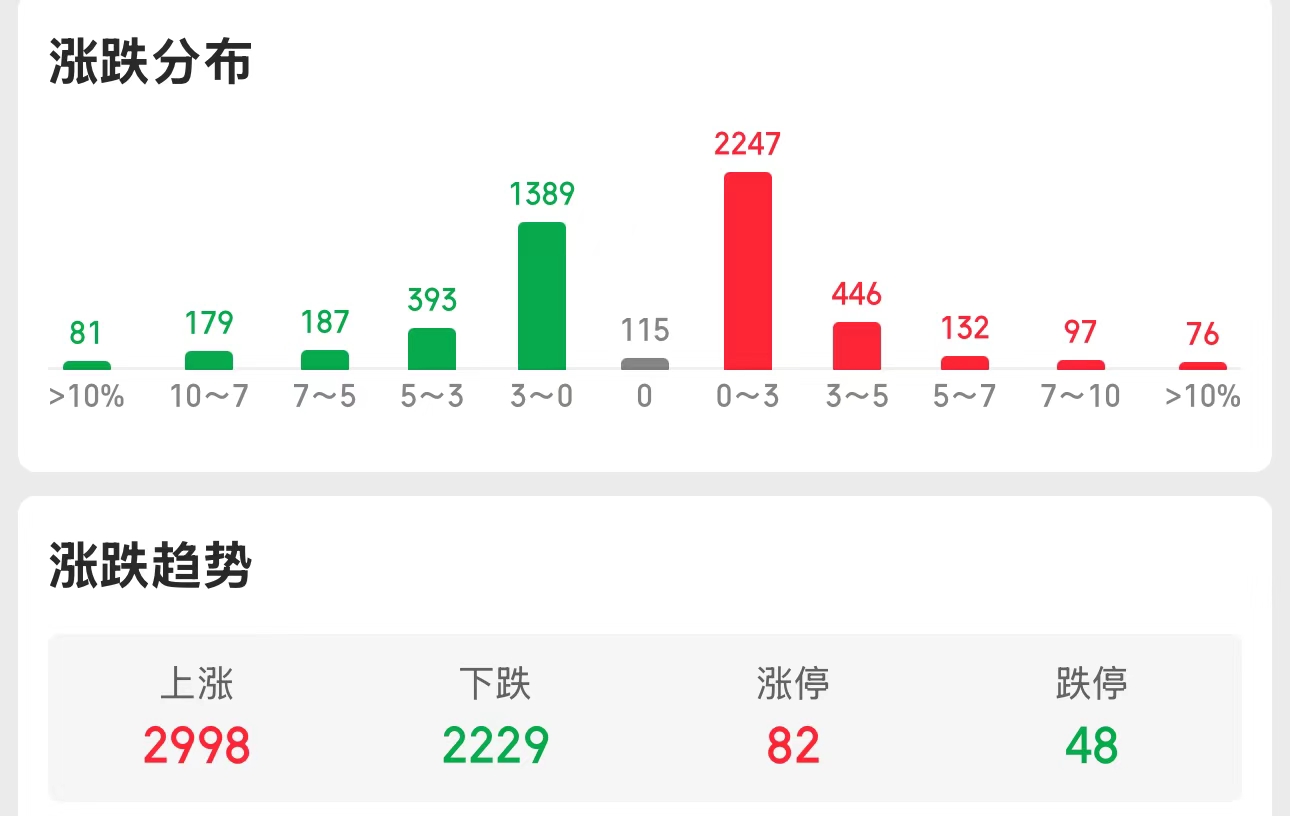

A股今日两市成交量2.16万亿元,缩量8056亿元,早盘出现了一波杀跌,随后被快速拉起来,最终玩了一个冲高回落,今日杀得最狠的是证券板块,前期涨幅巨大的板块在快速杀跌之后,会进入明显的派发阶段,就是在低位反复震荡的平台,后期的机会主要是本轮行情涨幅较低,估值水平合理,业绩较硬的板块,目前基本预判是牛市已经结束了。成交量会重新回到1万亿以下,如果节奏够快,下周就可以达到这一水平线了。证券,银行,保险这一轮行情拉得非常高,在目前的位置被套住,后面能够解套的机会较低。

做股票唯一的盈利之道是低买高卖,寻找最佳的确定性,对于熊市,为了避免踏空,尽量多布局跨行业龙头,这样即使板块踏空,个股也因为有较高的权重,在大盘指数上升的条件下获得跑赢大盘指数的收益率,对于A股市场来说,最佳的收益来源于股灾发生时的抄底机会。

做股票投资,最重要的是对个股的估值,重要的事情说三遍,估值还是最核心的基本功,持仓个股的估值水平决定了盈利水平和确定性,牛市会淡化估值的重要性,但依然维持低估值个股持仓盈利确定性最高,收益可能会迟到,但不会缺席,没有谁买到了低估值最终亏钱了的。

今日操作:中信特钢下午在13.1元左右清空,小亏,主要原因是被动跟涨,成交量太低,盘面极弱,虽然估值方面优势明显,但也担心后期股价表现不及预期,到目前为止,60%持仓。

历史操作:

2024.10.9 早盘成功做了中国移动的T,106.1买入,108.2卖出。其他两轮T都以失败而告终,股价单边快速下跌,盘中基本上无适合的高点离场,总持仓达到80%。BOE买入价4.45-4.5之间,中信特钢买入价13.12-13.21,仓位都为10%,暂时持有,即使被套,目前的估值水平都是非常低的,本轮行情涨幅也有限,无须担心。

2024.10.8 操作得比较多,主要是对有较高补涨预期的个股进行加仓操 作,另外,中国移动做了价差。

最新交易计划是盘中灵活做高抛低吸,但是预期总仓位维持不变,短线个股会宽幅震荡,我的计划是继续维持低估值个股进行持仓。

中国移动开盘竞价卖出,成交价118,然后在113.5附近回补,海康威视在33.65附近加仓,中国国航8.25附近加仓,华能国际8.2附近加仓,京东方A在4.8附近加仓,均为5%,目前总持仓达到60%。

2024.9.30 操作得比较多,主要是清仓了近期反弹幅度较高的个股,暂时没有加仓计划,今日清仓了五粮液,泸州老窖,中国建筑,伊利股份,海螺水泥,主要原因是已经达到了目标价。

2024.9.27 全天无任何操作,最近都没有什么交易,因为股价在拉升阶段,没法高抛低吸,即使做价差,也需要中线到顶之后,这样更安全,波动空间也非常好。

2024.8.9 今日以23.7元买入海螺水泥5%持仓,维持中线持有,主要是基于技术面指标的持续走好,目标价26元以上。重点关注中国电信下跌后的建仓机会,预期买入价5.6元-5.7元之间。

2024.8.2 盘中以24.45元的成本买入伊利股份,占总持仓的5%,经历短线下跌,股价已经进入历史新低,基于稳定的基本面预期,持仓5%,预期盈利空间约20%,中线目标价29元-30元。

收盘前加仓中信特钢,成交价12.31元,仓位占比达到10%,经过前期的大幅下跌,特钢的估值水平已经非常低,市盈率TTM达到11倍,公司积极向开拓高端产品市场,业绩确定性高。

最新持仓列表:

中国移动(10%),中国国航(10%),海康威视(10%),华能国际(10%),京东方A(20%)。总仓位维持在60%。

针对行业的一些思考和点评:

今日虽然大幅下跌,但我认为市场并未实现轮动,结构性机会仍然很多,如果警惕的是泛金融板块,本轮上涨过多,这一个大板块是整体回报有限的,更要重视风险,特别是证券,保险,一旦被套,可能解套需要几年时间,另外,半导体和科技股的业绩稳定性差,涨得也非常多,需要特别注意风险。

房地产板块今日跌停潮,基本判断本轮行情已经结束了。

白酒板块今日跌停潮,基本判断本轮行情已经结束了。

需要警惕的是消费板块,不管是日常消费还是可选消费,这一板块的基本面需要实实在在的消费,业绩预期的影响可能会比较高,再加上10月底开始报告Q3业绩,谨慎持有,即使是牛市,消费板块大幅跑输周期性板块的概率非常高。

重点布局周期性板块,比如材料,科技,能源等,这一板块与经济的关联度最高,受益于政策刺激预期的炒作,大幅跑赢市场的概率非常高,但尽量选择低估值和补涨预期较高的,现在是牛市,放开胆子干,但仓位方面最好不要超过70%。

银行板块和前期的高股息板块需要注意了,已经大幅上涨过了,基本可以确认会跑输市场。

材料板块因为周期性特点和行业产能过剩,只有少量板块可以有超预期表现,比如说前一段时间以铜,铝,金为代表的有色金属出现一轮超预期的上涨行情,归根结底产能不存在过剩,反之,以钢铁,水泥等为代表与宏观经济关联度极高,产能严重过剩,甚至钢铁已经进入亏本生产环境,相关个股及板块自然很难有牛的影子,材料板块的未来在国产替代和高端化,可重点关注研发费用较高的个股,这一类企业可以忽视短期浮亏,重点布局未来,不必因为下跌了,就认为企业不好,在业绩相对稳定的条件下,市盈率达到10倍是非常理想的建仓机会。

产能严重过剩,产品同质化严重的个股和行业,抄底风险极高,这一类重点规避汽车板块中的国企为代表的上汽和广汽,光伏及组件等,我相信绝大部分人只要持有这一类个股,已经深度套牢,我一路看空隆基绿能,那时候才42元开始的提醒风险。

白酒行业到底产能过剩不过剩?其实产能肯定都是过剩的,即使高端单品也存在过剩,但头部企业可以控制市场的投放节奏,对于市场有极高的掌控力,比如说贵州茅台,五粮液,1573等,仍然是市场的现金奶牛,他们目前发力的主要也是中低端市场,说白了,在革中低端其他品牌的命,对于高端市场,他们不会大量投放产品把价格做乱,毕竟市场烂了,谁都没有好处,无需过度担心,最大的风险来源于管理层对股价的不干预,任由股价自由波动,从某种意义上来说,股价对他们影响不大,这也是我限制白酒行业持仓不超过30%,仅限头部三甲的理由,白酒行业仍然是A股现金流最佳的行业之一。

一定要重点关注企业的毛利率,毛利率通常决定了市场的竞争激烈程度,毛利率低有被动参与价格战的风险。

尽量不要持有业务体系过于复杂的个股。

要警惕那些毛利率位于较低水平的大白马股,市场卷起来他们的利润受到的冲击最大,估值水平大幅修正的概率非常高,长期市盈率水平位于7-8倍的个股可能公司正处于某种市场未知的麻烦中,低估值并不代表低风险,比如华域汽车。

贵州茅台(600519)

股价波动区间评价:半年报显示,Q2营收和净利润分别增长16.95%和16.10%,达到369.66亿元和176.30亿元,基本符合预期,并未出现明显的业绩下滑,估值水平相对合理,头部品牌适度溢价很正常,近期的抛压我认为是市场情绪的宣泄,为我们提供了中长线买入机会,目前波动区间符合预期,需要注意的是,本轮白酒板块普遍跌幅达到40%以上,如果管理层不积极干预股价,按照目前的杀估值节奏,极端情况下股价下跌至1000元左右,市盈率触及15倍的概率会非常高,白酒板块走出了我最悲观的预期,就是管理层任由股价下跌,白酒商业模式仍然是A股最好的,即使过剩,也是白酒产能过剩,而不是高端白酒过剩,当前行情主要由技术面主导,下跌风险并未解除。

盈利操作方法参考:短线交易收益率较低,空仓观望,中线交易逢低买入持有,限仓10%,最高不超过20%。

中国移动(600941)

股价波动区间点评:半年报显示,营收增幅仅1%,净利润达到中个位数,我认为在当前A股市场中,这份财报是积极的,但难挡短线抛压,中国移动基于稳定的CAGR,适合作为底仓一直持有,忽视短线波动,短线走势不改中线预期,仍然是中长线持有的首选,当前股价位于多头行情中,受益于人工智能需求的快速增长,业绩进一步提升空间可见度较高,出现业绩牛的概率很高,最近一个月跑输大盘指数3%,跑输运营商指数2%。

盈利操作方法参考:短线交易维持100元以上高抛低吸,盈利空间有限,中线交易策略逢低买入,目标价120元,持仓待涨目标价115-120元,不宜追高,不需要预设止损价,限仓位10%。

中国国航(601111)

盈利操作方法参考:短线交易背靠7.0元博反弹,可不预设止损价,参考买入价7.10元,目标价7.48元,反复交易,被套改中线持有,逢低买入维持中线持有,盈利空间约30%-40%,参考仓位5%,一旦股价有效突破当前区间,上涨幅度约25%-40%,中国国航周期性非常强,业绩前景是向好,一旦行情启动,上涨幅度会非常高,通常会走出独立的上涨行情,不受大盘指数影响,主要受益于盈利空间更强的国际航线恢复预期。

透过K线图分析,短线股价波动区间7.0元-7.5元,中线股价波动区间为6.8元-7.9元。短线支撑位7.0元,压力位7.5元,中线支撑位6.8元,压力位7.9元。

海康威视(002415)

股价波动区间点评:2024年半年报表现中性,当前行情由技术面主导,与基本面关联度低,对于海康威视这一类科技龙头来说,营收维持高个位数增长就是非常好的经营表现了,股价已经达到几年的最低价区间,也处于一年来的最低区间,基于估值水平判断,当前股价对应市盈率17.0倍,达到中长线布局的好机会,预期股息率已经超过3%,预计本轮下跌趋势结束以后会走出一轮较高的反弹行情。

盈利操作方法参考:短线交易单边下跌趋势,抄底成功率低,做起来太费劲,中线交易逢低买入维持持有,参考买入价24.7元-25元,盈利空间约40%-50%,乐观预期下50%,限仓5%,留下加仓空间,短线目标价31元,中线目标价36元,这是一家闷声赚钱发财,并且业绩持续增长的优质公司。

华能国际(600011)

盈利操作方法参考:逢低买入维持中线持有,盈利空间约20%-30%,短线交易波动率太低,做起来费劲,逢低买入持有,参考买入价7.5元-8.0元,短线目标价9.1元,中线目标价10元,长线目标价12元,限仓5%,股价维持慢牛行情,主要受益于动力煤价格走软和电力需求上升预期。

透过K线图分析,股价波动区间7.0元-10.0元,支撑位7.0元,压力位10.0元。

京东方A(000725)

股价波动区间点评:当前股价主要跟随大盘指数波动,京东方属于强周期性行业,通常行情的走势从时间上落后于大盘指数,无大的下跌空间,也无大的上涨空间,面板行业产能过剩,股价波动区间基本维持20%-30%,大盘指数下跌接近尾声时买入有约20%的收益率,需要注意的是,京东方是真正的现金奶牛,逢低买入持有总是会有回报,最近一个月与大盘指数基本一致,跑输板块指数5.6%。

盈利操作方法参考:目前股价逢低买入维持中线持有,限仓5%,目标价4.5元以上,股价转入右侧交易时可加仓至10%,此股不要主动预测底部,要耐心等待底部自己走出来,切不可重仓持有。

说明:短线,中线,长线波动区间为了方便分析,通常我以股价脱离区间为准,短线波动区间通常为6-10%,中线波动区间为10%-20%,长线波动区间为20%以上,日期短线约3周内,中线3-8周,长线8周以上。

近期评论