中国移动(600941)2024年一季度财务报表分析

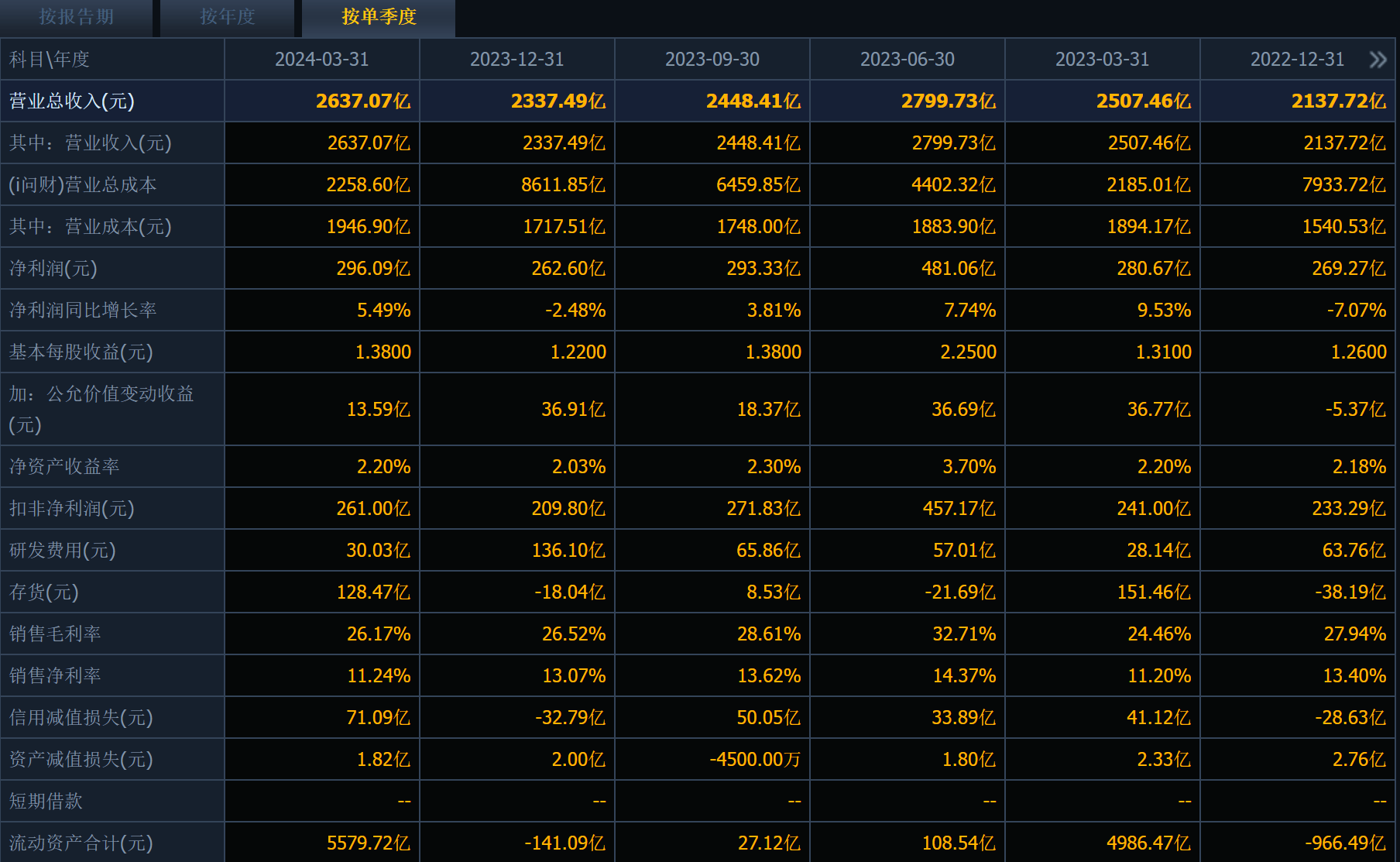

中国移动(600941)2024年一季度财务报表基本数据:

2024年一季度财务报表摘要:

1Q24 业绩:营业收入2,637 亿元,同比+5.2%;其中通信服务收入2,193 亿元,同比+4.5%;归母净利润为296 亿元,同比+5.5%。1Q24收入及归母净利润表现符合我们的预期。

2024年一季度数据解读:

收入稳健增长,移动ARPU 同比持平,家庭综合ARPU 同比略有提升。

1Q24 营业收入2,637 亿元,同比增长5.2%,其中通信服务收入2,193 亿元,同比增长4.5%。分业务来看:1)个人市场:移动用户稳健增长、ARPU 同比持平。1Q24 末移动客户数量9.96 亿户,同比增长1.3%(去年同期9.83 亿户);5G 套餐客户7.99 亿户(去年同期6.89 亿户)。1Q24 移动ARPU 47.9 元,同比持平。2)家庭市场:宽带用户继续增长、家宽综合ARPU 同比提升。1Q24 末宽带用户3.05 亿户,同比+8.5%(去年同期2.81 亿户),其中,家庭客户宽带综合ARPU 39.9 元,同比+1.8%。3)政企市场:加大商客市场拓展力度,DICT 业务收入保持良好增长。

成本费用管控良好,净利润实现同比良好增长。1Q24,归母净利润同比+5.5%,扣非净利润同比+8.4%。1Q24 毛利率同比+1.7ppt 至26.2%,我们认为主要源于会计估计调整带来的折旧下降;1Q24 销售、管理、研发费用分别同比增长13.6%/2.0%/6.7%,我们认为销售费用增长较快主要源于通常一季度销售活动投入力度较大。1Q24 公允价值变动收益同比-63%至13.6 亿元,我们认为主要源于投资市场波动。

应收账款、信用减值损失增长。1Q24 信用减值损失71.09 亿元,同比+72.9%,占通信服务收入比例为3.2%(去年同期2.0%),我们认为主要源于应收账款增长及账龄略有提升,1Q24 应收账款同比+24.9%。1Q24 经营活动现金流净额569 亿元,同比-24.3%,我们认为主要源于购买商品支付劳务支出的现金同比+24.7%。考虑到国央企对于应收账款、现金流的管理要求较为严格,我们认为全年信用减值占收比有望较1Q24 有所下降。

中国移动董事会建议2023 年全年派息率为71%,为更好地回馈股东、共享发展成果,公司充分考虑盈利能力、现金流状况及未来发展需要,从2024年起,三年内以现金方式分配的利润逐步提升至当年股东应占利润的75%以上,力争为股东创造更大价值。

2024年业绩指引:

近期评论